برنامه ریزی یکی از زیر مجموعه های مدیریت است و وقتی صحبت مدیریت می شود مهمترین رکن آن مدیریت ریسک است. اولین مواردی که در مدیریت ریسک مطرح می شود را با سه شعار عنوان می کنند:

۱- برای صرفه جویی های کوچک ریسک های بزرگ مرتکب نشوید.

۲- شناسایی ریسک ها از اهم امور است چرا که بدانیم با چه اندازه از ریسک مواجه هستیم و اندازه و توان و تحمل خود را در قیاس با آن ریسک بسنجیم.

۳-بهترین روش مقابله با ریسک های بزرگ انتقال آن به شرکت بیمه است.

هر کدام از ما در سنین مختلف درجه نیاز و خواسته های متفاوتی داریم از این رو با ریسک های مختلفی هم روبرو هستیم ولی چیزی که برای همه ما یکسان است ریسک بیماری و فوت است پس می توان چنین نتیجه گرفت که اگر الگوی خاصی را برای سنین متفاوت در نظر بگیریم این سناریو قابلیت اعمال برای همه را خواهد داشت.

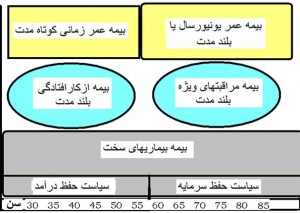

جدول زیر درجه نیازهای هر فرد را در سنین متفاوت بررسی کرده و برای هر مورد راه چاره ای را در نظر گرفته است به این صورت که هر فرد بتواند در صورت مواجهه با ریسک بیماری و فوت هم درآمد و هم سرمایه خود را حفظ نماید.

همان گونه که ملاحظه می شود از سنین جوانی تا سن ۵۵-۶۰ سالگی کسب و حفظ در آمد از اهم امور است و از سن ۵۵-۶۰ تا آخر عمر مدیریت و حفظ سرمایه در اولویت امور خواهد بود چرا که حجم درآمد های آتی بستگی خاص به سرمایه دارد و با انباشت بیشتر آن درآمد هم بدست خواهد آمد.

طبق نظر کارشناسان این رشته مهمترین ریسکی که از سنین جوانی تا آخر عمر(غالبا ۷۵ سالگی) با همه ما همراه است بیماری های مهلک از قبیل سکته قلبی و مغزی و سرطان است از این رو برای حفظ سرمایه و درآمد بایستی خود را در مقابل این ریسک بیمه کرد.

بیمه بیماری های سخت قادر است چنانچه خدای ناکرده هر یک از ما با اینگونه موارد مبتلا شویم با پرداخت مبلغی مثلا (۱۰۰-۲۵۰) هزار دلار ما را برای هزینه های پزشکی خاص بیمه نماید. ریسک از کارافتادگی قطعا از بدترین مواردی است که برای افراد در طول کار تحقق می یابد و فرد را از چرخه بهره وری خارج می سازد، لذا بیمه از کارافتادگی با توجه به نیاز هر شخص در هر شغل بهترین راه مقابله با عدم دریافت درآمد می باشد و قادر است ۶۶.۷ درصد از کل دریافتی را برای ۲ یا ۵ یا تا سن ۶۵ سالگی تامین نماید.

در مقابل بیمه مراقبتهای ویژه این مزیت را دارد که قابلیت جایگزینی برای ۶۵ سال به بعد را برای حفظ سرمایه خواهد داشت.

در صورت فوت رئیس خانواده و بیزینس بازماندگان با شرایط مخاطره آمیزی روبرو هستند که برای کوتاه مدت و حفظ درآمد بیمه عمر زمانی و در مقابل برای بلند مدت و حفظ سرمایه بیمه یونیورسال یا تمام عمر پیشنهاد می شود.

امید است هر یک از ما از الگوی ارایه شده استفاده کنیم یا اگر توانایی داشتن همه موارد را نداشته باشیم اقلا با توجه به اولویت زندگی چند مورد را برای حفظ خود و خانواده انتخاب و خریداری کنیم.

*فرهاد فرسادی کارشناس ارشد و بروکر انواع بیمه است.

ffarsadi@sympatico.ca