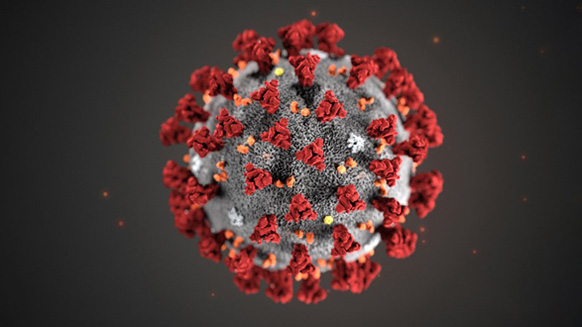

به نظر کارشناسان اقتصادی و تحلیل گران بازارهای پولی جهان کرونا بزرگترین و ماندگارترین ضرر بازارهای مالی است که بعد از جنگ جهانی دوم رخ داده است از این رو اکثر دولتمردان و سیاستگذاران کشورهای جهان نیز با تمام قوا خود را برای جلوگیری از ضررهای بیشتر آماده می کنند. در این میان اولین موردی که به خاطر هر کسی می آید نقش شرکتهای بیمه است که آیا قادرند بعد از تامین هزینه های پزشکی ضرر و زیان حاصل از تعطیلی مراکز اقتصادی را جبران نمایند، یا ریسک کرونا در زمره موارد بیمه پذیر در بیمه های جامع تمام خطر “سی جی ال ” بیزینس نیست؟

پاسخ این سئوال طبق اسناد حقوقی و متکی به موارد قراردادی بیمه متاسفانه منفی است البته خوشبختانه این تمام ماجرا نمی باشد به این معنی که با توجه به عمق فاجعه دولتها با اتکاء به ذخایر و اندوخته های مالی خود وارد کارزار شدند تا از هر طریقی که شده بعد از تامین جان افراد و جبران هزینه های پزشکی سپس خسارات مالی حاصله را تا هر جایی که ممکن است بازپرداخت کنند. در متن اکثر قراردادهای بیمه تمام خطر جامع “سی جی ال” که برای حمایت بیزینس ها در زمان خسارت و تعطیلی فعالیت اقتصادی خریداری می شود ریسک “جهانگیر شدن بیماری” پیش بینی نشده بوده است البته اخیرا “شرکت بیمه آویوا” اعلام نموده که این مورد را برای جامعه دندانپزشکان در اکثر استانهای کانادا پیش بینی کرده بوده و کاملا حاضر است خسارات بسته شدن این مراکز (دندانپزشکان) را بپردازد. در این میان حقوقدانان که در زمینه قراردادهای بیمه فعالیت می کنند بحث بسیار منطقی و معقولی را به میان آوردند که به نظر اغلب کارشناسان بیمه ای نیز می تواند دادگاه پسند باشد. در دنیای بیمه دو نوع قرارداد تنظیم می شود که عبارتند از:

۱-بیمه ریسکهای با نام: به عبارت ساده در این گونه قراردادها هر ریسکی که در بالای قرارداد بیمه نام برده شده فقط خسارتش قابل پرداخت است. برای نمونه ریسک آتش سوزی- صاعقه- انفجار از این گونه موارد است اگر در این گونه بیمه ها خسارت دیگری که منشاء آن ریسک مثلا آبدیدگی یا دزدی باشد (بجز موارد یاد شده) از نظر شرکت بیمه غیر قابل قبول است.

۲-بیمه تمام خطر جامع: که در زبان انگلیسی به اختصار “سی جی ال” نامیده می شود از نظر حقوقی همه خسارات حاصله به مال بیمه شده بایستی توسط شرکت بیمه بازپرداخت و جبران شود مگر آنکه صریحا در زمره استثناء آمده باشد.

حالا سئوال این است که آیا ریسک ” جهانگیر شدن بیماری” در زمره مواردی است که صریحا در بیمه “سی جی ال ” استثناء شده؟ از آنجا که تا به امروز هیچ کسی به این مورد فکر نکرده بوده لذا در اکثر موارد هم چیزی دیده نشده بجز موارد کمی که وجود داشته است لذا بایستی کمی به این مورد وقت داد تا حقوق دانان آگاه در زمینه قرارداد های بیمه به حل و فصل آن بپردازند.

سه روش برای بیمه نمودن خسارات حاصل از تعطیلی بیزینس و مرکز اقتصادی میسر است:

۱- تا زمانی که فعالیت به حالت اولیه برگردد و بتواند مجدد ارایه خدمت کند که به “رسیدن به درآمد ناخالص قبلی” معروف است.

۲- تا زمانی که فعالیت به حالت اولیه برگردد و بتواند مجدد به سود قبلی نایل شود که به “روش رسیدن به سود قبل از خسارت” معروف است.

۳- در حالتی که علیرغم تحقق خسارت ولی بیزینس قادر است مثلا با ۵۰ درصد توان قبلی به فعالیت خود ادامه دهد که به “پرداخت خسارت مازاد” معروف است.

به هر حال هدف دست اندرکاران و مسئولین کشوری و استانی آن است که گروه هایی که دارای بیزینس بودند و با تحقق این فاجعه مجبور به تعطیلی شدند بتوانند دوباره روی پای خود ایستاده و به چرخه اقتصادی برگردند. به امید آن روز که همه چیز مجدد به حال عادی برگردد.

مقاله ارایه شده بر گرفته از سایت زیر میباشد:

اداره کل بروکرهای بیمه کانادا Insurance Bureau of Canada (IBC)

COVID-19 and business insurance: How coverage is triggered

http://www.ibc.ca April 01, 2020